Lãi suất liên ngân hàng tăng do chênh lệch phân bổ thanh khoản

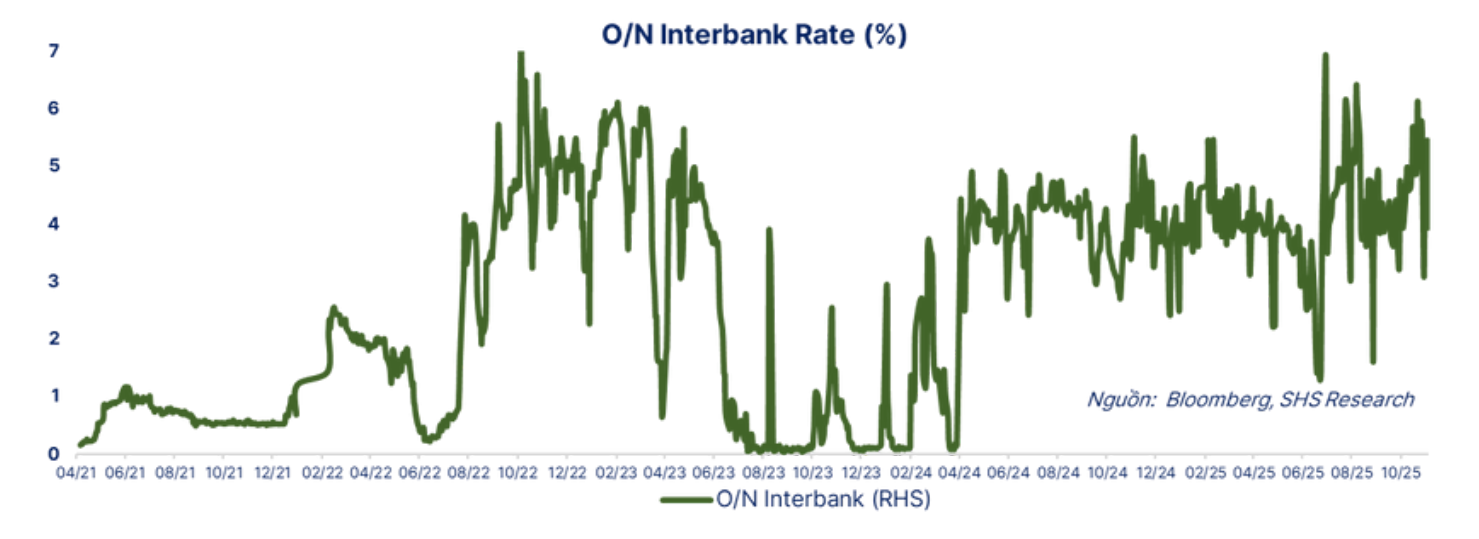

Trong tháng 10, hệ thống ngân hàng duy trì trạng thái thanh khoản dồi dào, song lãi suất qua đêm trên thị trường liên ngân hàng vẫn có thời điểm tăng lên tới 7%/năm. Theo Trung tâm Phân tích, CTCP Chứng khoán Sài Gòn – Hà Nội (SHS Research), diễn biến này không phản ánh tình trạng thiếu hụt thanh khoản mà chủ yếu xuất phát từ các yếu tố kỹ thuật trong vận hành vốn ngắn hạn.

SHS Research cho biết, nguyên nhân chính là do thanh khoản tuy dồi dào nhưng phân bổ chưa đồng đều: phần lớn nguồn vốn tập trung tại nhóm ngân hàng quốc doanh, trong khi các ngân hàng thương mại cổ phần phải linh hoạt hơn trong cân đối vốn ngắn hạn.

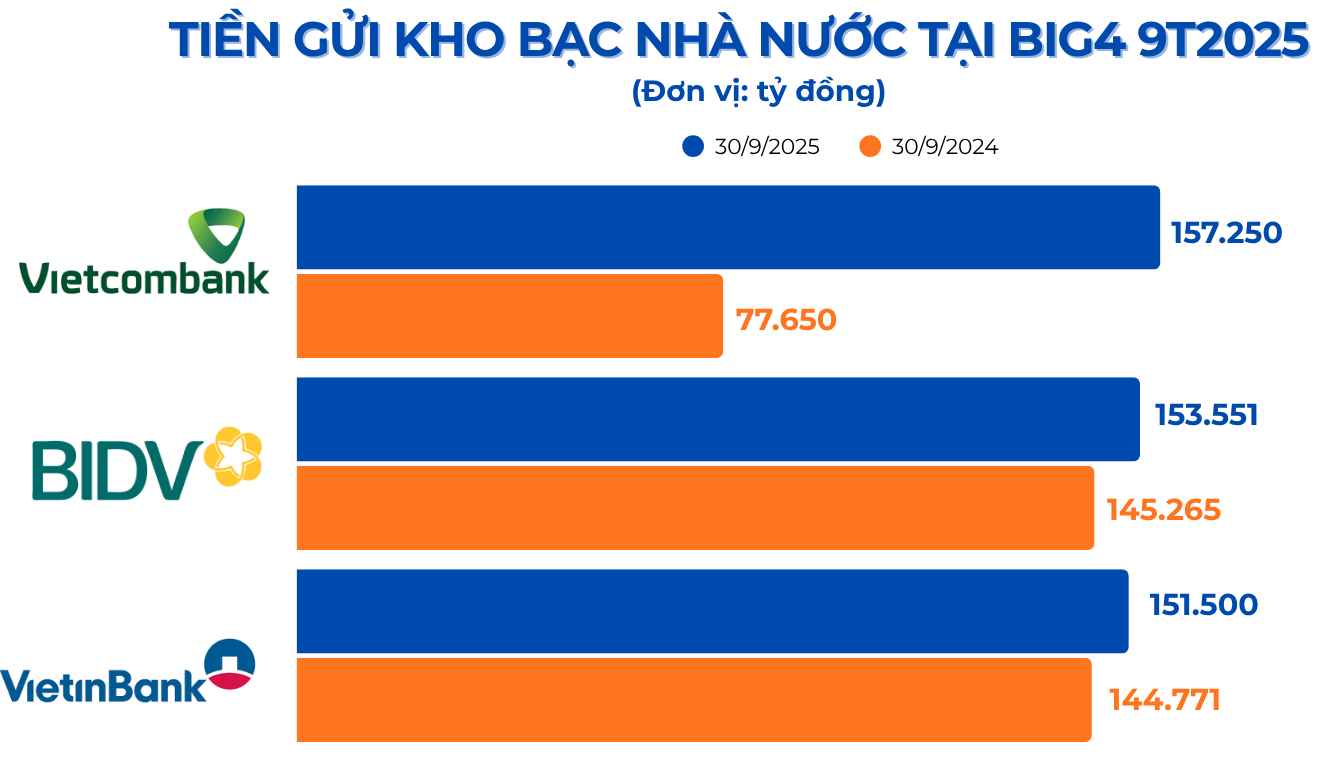

Nguồn cung thanh khoản lớn đến từ Kho bạc Nhà nước (KBNN), với số dư tiền gửi tại nhóm Big4 dao động trong khoảng 420.000–450.000 tỷ đồng, đóng vai trò đệm thanh khoản quan trọng của toàn hệ thống. Tuy nhiên, sự tập trung này khiến một số ngân hàng khác phải chấp nhận lãi suất cao hơn trên thị trường liên ngân hàng để đáp ứng nhu cầu vốn tạm thời.

Bên cạnh đó, điểm nghẽn còn nằm ở khả năng chuyển đổi tài sản thanh khoản cao (HQLA) sang vốn khả dụng. Dù các ngân hàng nắm giữ lượng lớn trái phiếu Chính phủ và tín phiếu, việc chuyển đổi nhanh sang tiền mặt để thanh toán vẫn gặp độ trễ nhất định, làm chi phí vốn ngắn hạn tăng trong một số thời điểm.

Chênh lệch hoán đổi USD/VND (swap) duy trì dương khoảng 2 điểm phần trăm, phản ánh nhu cầu nắm giữ VND trong hệ thống vẫn cao, đồng thời góp phần ổn định tỷ giá.

Ngân hàng Nhà nước (NHNN) điều hành nghiệp vụ thị trường mở (OMO) trong tháng 10 theo hướng linh hoạt và thận trọng. Nửa đầu tháng, lượng hỗ trợ OMO ở mức vừa phải; sang nửa cuối tháng, NHNN chủ động bơm ròng để ổn định mặt bằng lãi suất trong bối cảnh nhu cầu vốn tăng cục bộ. Lượng trúng thầu đạt khoảng 40–50% quy mô chào thầu, với lãi suất OMO quanh 4% – thấp hơn đáng kể so với lãi suất liên ngân hàng.

SHS Research ghi nhận, nhóm Big4 – nơi tập trung phần lớn tiền gửi của KBNN – đã điều chỉnh nhẹ lãi suất huy động, tăng khoảng 0,2 điểm phần trăm trong nửa cuối tháng 10 nhằm duy trì dòng tiền ổn định và vai trò neo thanh khoản của hệ thống. Trong khi đó, một số ngân hàng khác tăng cường tích trữ thanh khoản do quá trình thanh tra, rà soát việc sử dụng vốn trái phiếu vẫn đang diễn ra.

Theo tổng hợp từ người viết, số dư tài khoản thanh toán Citad (lượng tiền gửi không kỳ hạn của các ngân hàng thương mại tại NHNN qua hệ thống thanh toán điện tử liên ngân hàng Citad) của toàn hệ thống duy trì quanh 350.000–420.000 tỷ đồng trong tháng 10 và đạt khoảng 390.000 tỷ đồng tại ngày 31/10, cho thấy thanh khoản của hệ thống ngân hàng vẫn duy trì ở mức dồi dào.

Cùng thời điểm, tổng tài khoản của Kho bạc Nhà nước tại NHNN ước đạt khoảng 800.000 tỷ đồng. Đáng chú ý, tiền gửi của Kho bạc Nhà nước tại ba ngân hàng lớn gồm Vietcombank, VietinBank và BIDV đạt hơn 460.000 tỷ đồng tính đến ngày 30/9, tăng gần 26% so với cuối năm 2024.

Dòng chảy thanh khoản lan sang thị trường 1, chi phí vốn điều chỉnh nhẹ

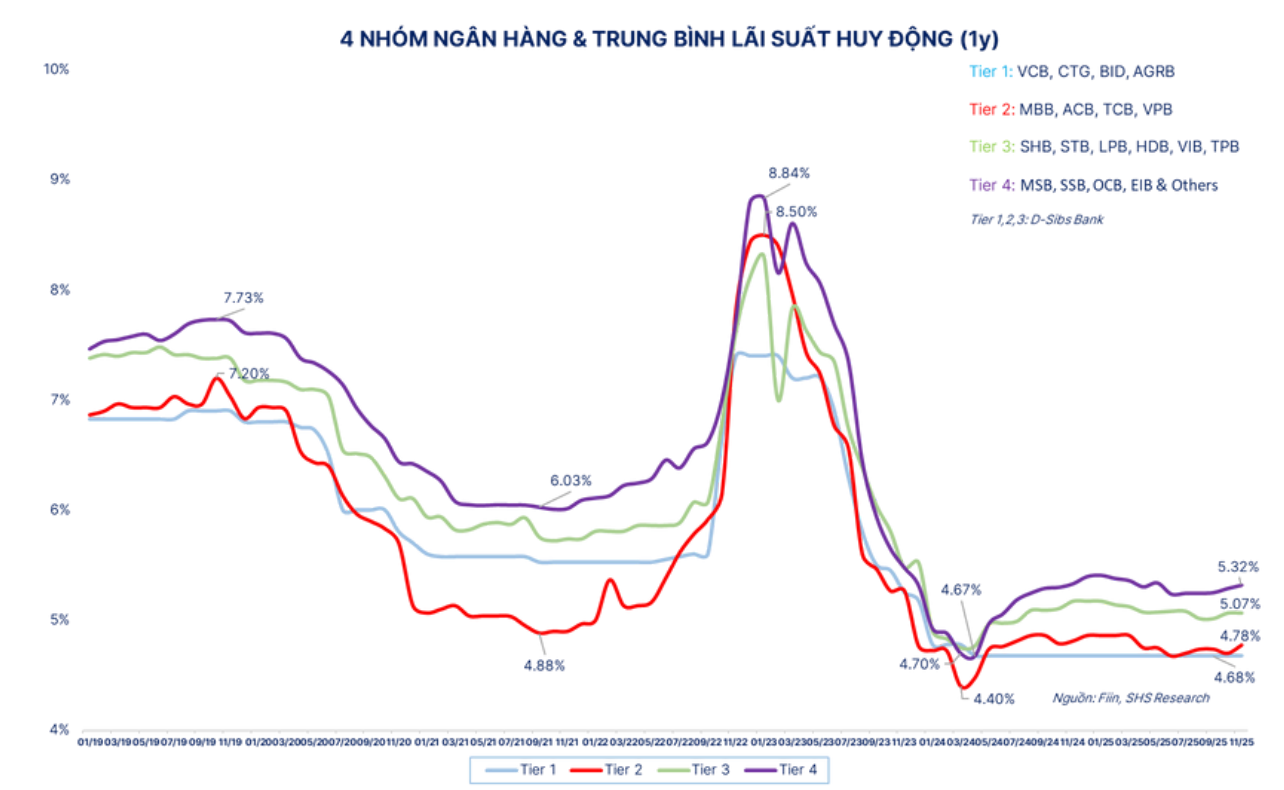

Theo SHS Research, biến động thanh khoản ngắn hạn trên thị trường liên ngân hàng trong tháng 10 đã lan tỏa sang thị trường 1 – nơi các ngân hàng huy động vốn từ dân cư và doanh nghiệp.

Huy động vốn tăng sớm hơn dự kiến ở cả kỳ hạn ngắn và dài, phù hợp với đà tăng trưởng tín dụng mạnh, ước đạt hơn 15% so với đầu năm. Diễn biến này phản ánh nhu cầu vốn trung và dài hạn của nền kinh tế tiếp tục mở rộng, thúc đẩy các ngân hàng đẩy mạnh huy động để đảm bảo nguồn vốn cho hoạt động cho vay giai đoạn cuối năm.

SHS Research cho biết, biên lãi ròng (NIM) của các ngân hàng thu hẹp khiến nhiều tổ chức tín dụng chủ động điều chỉnh nhẹ lãi suất huy động, bao gồm cả biểu niêm yết và thỏa thuận, nhằm củng cố nguồn vốn ổn định và đảm bảo an toàn thanh khoản.

Trên thị trường trái phiếu tổ chức tín dụng và chứng chỉ tiền gửi, lãi suất kỳ hạn 2–3 năm dao động quanh 6,0–6,3% vào đầu tháng 11, cho thấy chi phí vốn dài hạn có điều chỉnh tăng nhẹ. Cùng với đó, khối lượng phát hành trái phiếu mới có xu hướng tăng, trong khi thanh khoản thứ cấp cải thiện, giúp mặt bằng lãi suất huy động và trái phiếu ngân hàng duy trì ổn định vào cuối năm.

Trước đó, theo báo cáo của Chứng khoán Rồng Việt (VDSC), tính đến cuối quý III, tăng trưởng huy động của các ngân hàng niêm yết đạt khoảng 11%, thấp hơn mức tăng tín dụng trên 15%, khiến chênh lệch giữa hai chỉ tiêu này tiếp tục nới rộng. Trong cơ cấu huy động, tiền gửi khách hàng tăng hơn 10% so với đầu năm, trong khi phát hành giấy tờ có giá tăng hơn 20% nhưng lượng phát hành mới thấp hơn quy mô đáo hạn. Tỷ lệ tiền gửi không kỳ hạn (CASA) toàn hệ thống giảm nhẹ so với quý trước, chủ yếu do doanh nghiệp nhỏ và hộ kinh doanh thận trọng hơn trong quản lý dòng tiền sau khi quy định hóa đơn điện tử kết nối dữ liệu với cơ quan thuế có hiệu lực từ tháng 6.

Để bù đắp nguồn vốn, các ngân hàng tăng cường giao dịch trên thị trường liên ngân hàng và điều chỉnh lãi suất huy động tăng nhẹ, song song với sự hỗ trợ từ KBNN khi đơn vị này nâng quy mô tiền gửi có kỳ hạn tại nhóm ngân hàng quốc doanh. Mặt bằng lãi suất huy động bình quân toàn hệ thống đã tăng khoảng 0,15 điểm phần trăm so với quý II và 0,4 điểm phần trăm so với đầu năm, phản ánh chi phí vốn nhích nhẹ nhưng vẫn trong xu hướng ổn định, phù hợp với cung – cầu vốn của hệ thống ngân hàng.