Bạn có bao giờ băn khoăn về cách thức vận hành của các nhà tạo lập thị trường và làm thế nào để tránh những rủi ro tiềm ẩn khi hợp tác với họ? Dưới đây là một hướng dẫn toàn diện, giúp các nhà sáng lập dự án hiểu rõ hơn về vai trò và các mô hình hợp tác phổ biến với các nhà tạo lập thị trường (MM).

Đọc thêm: Chuyện trong góc tối: 6 chiêu thức cá voi tiền số thường sử dụng để thao túng giá thị trường

Tại sao một dự án tiền mã hóa cần đến nhà tạo lập thị trường?

Dù là một token mới hay đã có chỗ đứng trên thị trường, thanh khoản luôn là yếu tố sống còn. Các nhà tạo lập thị trường cung cấp các lệnh mua và bán liên tục, đảm bảo token của bạn luôn có thể giao dịch được bằng cách đóng vai trò là đối tác chính cho hầu hết các giao dịch. Có ba lý do chính khiến một dự án không thể thiếu các nhà tạo lập thị trường:

Đầu tiên là ổn định giá. Bằng cách thu hẹp chênh lệch giữa giá mua và giá bán, các nhà tạo lập thị trường giúp giá token trở nên ổn định hơn và giảm thiểu nguy cơ bị thao túng thị trường.

MM chịu trách nhiệm giảm sự chênh lệch giá. Nguồn: Flowdesk

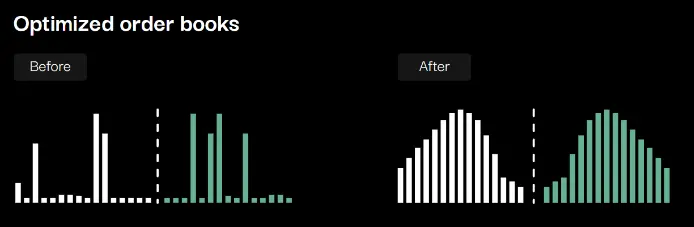

Thứ hai, họ tạo ra thanh khoản sâu. Các nhà tạo lập thị trường phân bổ thanh khoản đồng đều ở cả hai phía của sổ lệnh, giúp các nhà giao dịch dễ dàng thực hiện các lệnh mua bán với nhiều quy mô khác nhau.

MM chịu trách nhiệm phân phối thanh khoản đồng đều ở các phía. Nguồn: Flowdesk

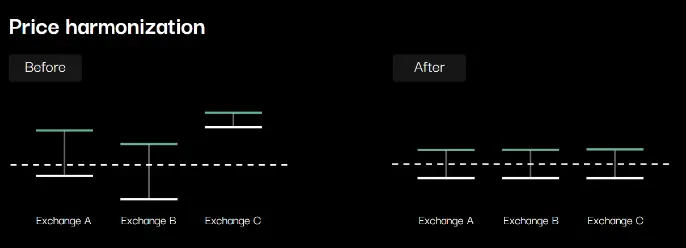

Cuối cùng là cân bằng giá trên các sàn giao dịch. Họ đảm bảo giá token của bạn đồng nhất trên các sàn giao dịch tập trung (CEX) khác nhau, duy trì sự nhất quán của giá. Đặc biệt, trong giai đoạn phát hành token lần đầu (TGE), khi nguồn cung token còn khan hiếm, các nhà tạo lập thị trường đóng vai trò quan trọng trong việc phân phối token ra công chúng, tương tự như một đợt chào bán cổ phiếu lần đầu ra công chúng (IPO).

MM cũng sẽ chịu trách nhiệm điều chỉnh cân bằng giá trên các sàn giao dịch. Nguồn: Flowdesk

Tóm lại, các nhà tạo lập thị trường giúp người mua và người bán token có thể giao dịch ở mức giá công bằng nhất, bất kể quy mô giao dịch hay nền tảng giao dịch là gì.

Phân tích các mô hình hợp tác với nhà tạo lập thị trường

Sau khi hiểu được tầm quan trọng của các nhà tạo lập thị trường, điều quan trọng là phải biết cách lựa chọn mô hình hợp tác phù hợp. Hiện nay, có hai mô hình phổ biến là mô hình trả phí duy trì (retainer) và mô hình vay vốn kết hợp quyền chọn mua (loan & call option).

Mô hình trả phí duy trì

Mô hình này hoạt động như một dịch vụ đăng ký định kỳ, nơi các dự án cung cấp một khoản tiền mặt và token, thường theo tỷ lệ 50/50, cho nhà tạo lập thị trường thông qua giao diện lập trình ứng dụng (API). Chi phí hàng tháng dao động từ 2.000 đến 20.000 đô la Mỹ, nhưng bù lại, dự án giữ lại toàn bộ lợi nhuận (hoặc chịu lỗ) từ hoạt động tạo lập thị trường.

Mô hình này có ưu điểm là chi phí cố định và tính minh bạch cao. Dự án hoàn toàn kiểm soát được lợi nhuận và đảm bảo các hoạt động của nhà tạo lập thị trường phù hợp với mục tiêu của mình. Tuy nhiên, nhược điểm là dự án phải có một lượng tiền mặt đáng kể để cung cấp tài sản và chịu rủi ro liên quan đến lượng tài sản đó.

Mô hình này phù hợp với các dự án giai đoạn sau, đã có đủ nguồn vốn, hoặc các dự án mới nhưng nhà tạo lập thị trường không muốn chấp nhận rủi ro từ việc cho vay.

Mô hình vay vốn và quyền chọn mua

Trong mô hình này, nhà tạo lập thị trường nhận một khoản vay token từ dự án để cung cấp thanh khoản, mà không yêu cầu phí hàng tháng. Dự án chỉ cần cho nhà tạo lập thị trường vay một phần token của mình, và nhà tạo lập sẽ kết hợp với stablecoin của họ. Quy mô khoản vay thường từ 0,5% đến 1,5% tổng nguồn cung, với thời hạn từ 12 đến 18 tháng.

Với mô hình này, nhà tạo lập thị trường sẽ gánh chịu rủi ro về lượng tài sản. Để bảo vệ mình khỏi rủi ro giá xuống, họ chỉ hợp tác với các dự án mà họ tin tưởng có tiềm năng. Tuy nhiên, họ cũng cần bảo vệ mình khỏi rủi ro khi giá token tăng vọt.

Ví dụ, nếu một nhà tạo lập thị trường vay 1 triệu đô la token và giá token đó tăng 100 lần, họ sẽ nợ 100 triệu đô la token. Do đó, các quyền chọn mua (call options) được đưa ra để giới hạn mức lỗ tối đa của họ. Quyền chọn này cho phép nhà tạo lập thị trường mua lại khoản vay ở một mức giá cố định trong suốt thời gian vay.

Điều này tạo ra một rủi ro tiềm ẩn cho dự án: nếu giá token tăng mạnh, nhà tạo lập thị trường có thể thực hiện quyền chọn mua và mua lại một phần lớn nguồn cung với giá hời. Để tính toán mức giá thực hiện hợp lý, tiêu chuẩn ngành thường sử dụng giá trung bình theo thời gian (TWAP) của token trong vài ngày đầu sau niêm yết, sau đó cộng thêm một khoản phí bảo hiểm từ 30% đến 200%.

Mô hình này không có phí hàng tháng và nhà tạo lập thị trường chịu rủi ro, rất phù hợp cho các dự án khởi nghiệp có nguồn tiền mặt hạn chế. Tuy nhiên, nhược điểm là dự án có thể mất một phần lớn nguồn cung cho nhà tạo lập thị trường và giảm tính minh bạch, kiểm soát đối với các chỉ số hiệu suất chính (KPI).

Đọc thêm: Tiền điện tử không thể mãi lách luật, bắt buộc thỏa hiệp với chính quyền Mỹ

Lưu ý quan trọng khi hợp tác

Khi lựa chọn đối tác, các dự án cần xem xét một số yếu tố khác:

Các nhà tạo lập thị trường phải duy trì hiệu suất cao, được đánh giá qua các chỉ số như: chênh lệch giá mua-bán (spread) chấp nhận được (thường từ 20-60 bps), độ sâu thị trường tổng hợp (aggregate market depth) từ 100.000 đến 400.000 đô la Mỹ trên các sàn, và thời gian hoạt động (uptime) ít nhất 95%.

Với các sàn giao dịch cấp 1, việc hợp tác với từ hai đến ba nhà tạo lập thị trường là cần thiết để ngăn chặn một thực thể đơn lẻ thao túng giá. Sự cạnh tranh giữa các nhà tạo lập thị trường sẽ giúp đảm bảo các mức giá tốt nhất.

Cuối cùng, các dự án nên tránh hợp tác với nhà tạo lập thị trường đồng thời là nhà đầu tư lớn hoặc chủ sở hữu token đáng kể. Điều này có thể tạo ra xung đột lợi ích, khi họ có thể thao túng giá để bảo vệ token đã được mở khóa của mình.

Việc lựa chọn mô hình hợp tác và đối tác phù hợp là yếu tố quyết định sự thành công trong việc quản lý thanh khoản cho dự án tiền mã hóa. Mỗi dự án đều có những đặc thù riêng, và điều quan trọng là tìm được chiến lược tối ưu nhất cho chính mình.

- Nvidia lập kỷ lục mới, vượt Microsoft trở thành công ty giá trị nhất thế giới

- Coinbase niêm yết 4 token mới trong quý 2/2025: Tín hiệu tăng tốc chiến lược mở rộng thị trường tại EU

- Binance Thông Báo Huỷ Hàng Loạt Token Vào Ngày 4 Tháng 7 Sắp Tới

- Robinhood cho phép Staking và giao dịch phái sinh Crypto

- Aptos Labs cùng Jump Crypto giới thiệu Shelby - mạng lưu trữ nóng phi tập trung