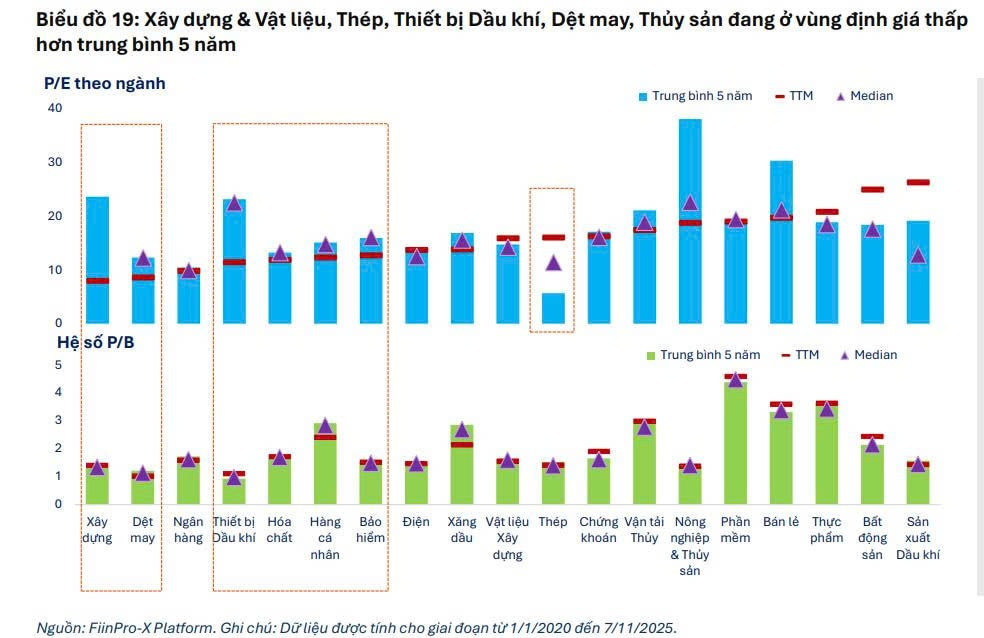

Theo báo cáo mới của FiinGroup, P/E toàn thị trường hiện ở mức 14,2, giảm 13,7% so với đỉnh 3 năm (16,5x) thiết lập giữa tháng 10/2025 khi VN-Index đạt kỷ lục mới. Diễn biến này chủ yếu đến từ mức giảm giá 10,3% trong khi lợi nhuận doanh nghiệp tăng 7%.

Trong đó, nhóm ngân hàng đang giao dịch tại P/E 9,8 và P/B 1,6, thấp hơn 20% so với đỉnh tháng 10/2025. Đây cũng là vùng định giá quen thuộc mà ngành duy trì từ cuối 2023 đến giữa 2025. Tuy vậy, triển vọng lợi nhuận ngắn hạn chưa thật sự sáng sủa khiến rủi ro điều chỉnh định giá gia tăng, đặc biệt với những cổ phiếu đã tăng nóng gần đây.

Chứng khoán hiện có P/E và P/B dao động quanh mức trung bình 5 năm. Đây là nhóm beta cao, nên khó thu hút dòng tiền trong bối cảnh thị trường đang điều chỉnh.

Bất động sản (BĐS) không còn rẻ, dù kỳ vọng phục hồi lợi nhuận vẫn còn. Loại trừ các mã thuộc Vingroup, P/E ngành đạt 30,4, tăng 80% so với “đáy thuế quan” đầu tháng 4/2025. Rủi ro điều chỉnh ngắn hạn có thể cao hơn khi các tín hiệu cải thiện về lợi nhuận và dòng tiền chưa rõ ràng, trong khi mặt bằng P/B đã tiệm cận vùng cao của 2 năm gần đây.

Ba nhóm ngành đáng chú ý

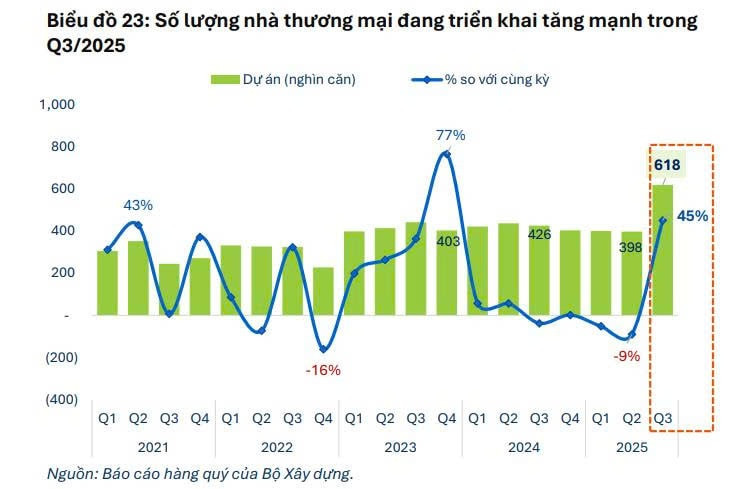

FiinGroup nhận định năm 2026 nhiều khả năng sẽ mở ra chu kỳ đầu tư mới khi vốn hạ tầng tăng tốc và hoạt động triển khai dự án BĐS phục hồi rõ rệt sau thời gian dài trầm lắng. Số lượng nhà ở thương mại đang triển khai trong quý III/2025 tăng 45% so với cùng kỳ, đạt 618.000 căn, mức cao nhất trong 3 năm.

Sự cộng hưởng của đầu tư công và tháo gỡ pháp lý dự án được xem là động lực kép cho chuỗi giá trị BĐS, trong đó thép, vật liệu xây dựng và xây dựng dân dụng là 3 nhóm nổi bật với lợi nhuận lõi đã cải thiện tích cực.

Thép hưởng lợi nhờ nhu cầu nội địa tăng khi số dự án nhà ở và hạ tầng cùng lúc mở rộng. Ngoài ra, doanh nghiệp thép trong nước có thể giành lại thị phần từ hàng Trung Quốc khi các biện pháp phòng vệ thương mại được áp dụng mạnh hơn. Trong quý III/2025, HPG và TVN dẫn dắt mức cải thiện lợi nhuận nhờ giá than cốc và quặng sắt giảm sâu. Đặc biệt, HPG được kỳ vọng tiếp tục tăng trưởng nhờ dòng sản phẩm thép cuộn cán nóng từ Dung Quất 2, hiện vận hành khoảng 50% công suất.

Vật liệu xây dựng đang trong giai đoạn phục hồi rõ nét nhờ đầu tư công và sự trở lại của thi công dự án BĐS. Trong quý III/2025, các nhóm khai thác đá (VLB, KSB, DHA), xi măng (HT1, BCC) và ống nhựa (BMP, NTP) ghi nhận tăng trưởng lợi nhuận khi nhu cầu và giá bán cùng phục hồi. VLB hưởng lợi từ đẩy mạnh hạ tầng, HT1 được hỗ trợ bởi nhu cầu xây dựng và giá than giảm, còn BMP và NTP hưởng lợi từ xây dựng dân dụng và mở rộng mạng lưới. Nhóm VLB, BMP và DHA duy trì tỷ suất cổ tức ổn định, nhưng thanh khoản hạn chế và sự thận trọng của dòng vốn ngoại vẫn là yếu tố kìm hãm khả năng mở rộng định giá trong ngắn hạn.

Xây dựng dân dụng tiếp tục hồi phục với biên EBIT duy trì dương 8 quý liên tiếp, nhờ thị trường bất động sản sôi động trở lại và hiệu ứng lan tỏa từ đầu tư công. Trong quý III/2025, CTD nổi bật với cải thiện rõ rệt ở mảng kinh doanh lõi, doanh thu tăng cùng biên EBIT mở rộng. Dù tốc độ mở rộng chậm hơn kỳ vọng do giá vật liệu như xi măng, cát và sỏi tăng mạnh, CTD vẫn có triển vọng cải thiện biên EBIT nhờ tận dụng backlog lớn để mua sỉ vật liệu và được chủ đầu tư chia sẻ rủi ro giá.