Trong thế giới tài chính phi tập trung (DeFi) đang phát triển như vũ bão, thuật ngữ Liquidity Pool (Bể thanh khoản) thường xuyên được nhắc đến như một trong những trụ cột công nghệ cốt lõi. Đây chính là "trái tim" bơm dòng máu thanh khoản cho các sàn giao dịch phi tập trung (DEX), các nền tảng cho vay và nhiều ứng dụng DeFi khác. Vậy Liquidity Pool thực chất là gì và cơ chế nào đã giúp nó trở thành một phát kiến đột phá như vậy?

Đọc thêm: Uniswap: Biến động phí giao dịch và cuộc chơi cá voi

Liquidity Pool là gì?

Về cơ bản, Liquidity Pool là một kho chứa các loại tiền mã hóa (tokens) được khóa lại trong một hợp đồng thông minh (smart contract). Hãy tưởng tượng nó như một cái hồ chứa tiền tệ kỹ thuật số khổng lồ.

Thay vì dựa vào sổ lệnh (order book) truyền thống với người mua và người bán khớp lệnh với nhau như trên các sàn giao dịch tập trung (CEX) như Binance hay Coinbase, các sàn phi tập trung (DEX) như Uniswap hay PancakeSwap lại sử dụng các bể thanh khoản này để tạo ra thị trường.

Bất kỳ ai cũng có thể trở thành người cung cấp thanh khoản (Liquidity Provider - LP) bằng cách gửi một cặp token có giá trị tương đương vào bể. Ví dụ, trong bể ETH/USDT, một LP sẽ cần gửi vào cả ETH và USDT theo một tỷ lệ giá trị nhất định.

Mục đích chính của việc tạo ra các bể này là để đảm bảo rằng bất kỳ ai muốn thực hiện một giao dịch, ví dụ như hoán đổi (swap) từ ETH sang USDT, đều có thể thực hiện ngay lập tức mà không cần phải chờ đợi một người bán khác xuất hiện với mức giá tương ứng. Thanh khoản luôn có sẵn trong bể, và người dùng chỉ cần tương tác với hợp đồng thông minh để hoàn thành giao dịch của mình.

Cơ chế hoạt động của AMM

Sức mạnh thực sự của Liquidity Pool nằm ở cơ chế vận hành của nó, được gọi là nhà tạo lập thị trường tự động (Automated Market Maker - AMM). AMM là một thuật toán, một bộ quy tắc được lập trình sẵn trong hợp đồng thông minh, có nhiệm vụ tự động xác định giá của các token trong bể dựa trên tỷ lệ của chúng.

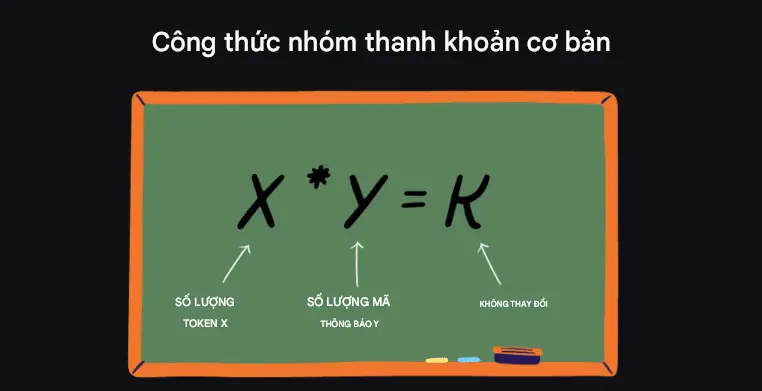

Mô hình AMM phổ biến nhất và là nền tảng cho nhiều DEX thành công là công thức sản phẩm không đổi (Constant Product Formula), được thể hiện qua công thức toán học đơn giản: x * y = k.

Trong công thức này:

-

x là số lượng của token A trong bể (ví dụ: ETH).

-

y là số lượng của token B trong bể (ví dụ: USDT).

-

k là một hằng số sản phẩm không đổi.

Bí mật nằm ở hằng số k. Giá trị của k chỉ thay đổi khi có người thêm vào hoặc rút bớt thanh khoản ra khỏi bể. Khi một giao dịch hoán đổi diễn ra, thuật toán AMM sẽ điều chỉnh số lượng của x và y nhưng phải đảm bảo rằng tích của chúng vẫn bằng hằng số k.

Hãy xem một ví dụ dễ hiểu: Giả sử một bể có 10 ETH (x) và 40,000 USDT (y).

Lúc này, hằng số k = 10 * 40,000 = 400,000.

Giá của 1 ETH lúc này sẽ được xác định bằng cách lấy y/x = 40,000 / 10 = 4,000 USDT.

Bây giờ, một nhà giao dịch muốn dùng USDT để mua 1 ETH. Họ sẽ đưa USDT vào bể và lấy ETH ra. Để giữ cho hằng số k không đổi, số lượng ETH trong bể sẽ giảm xuống (còn 9 ETH), và số lượng USDT sẽ phải tăng lên. Lượng USDT mới (y') sẽ là 400,000 / 9 ≈ 44,444 USDT. Số USDT mà người mua phải trả là 44,444 - 40,000 = 4,444 USDT. Như vậy, giá của 1 ETH trong giao dịch này là 4,444 USDT, cao hơn mức giá ban đầu.

Đọc thêm: Giá BGB bật tăng mạnh 15% sau khi được thông báo trở thành token gốc của Layer-2 Morph

Hiện tượng giá token tăng lên khi có người mua được gọi là trượt giá (slippage). Trượt giá càng lớn khi quy mô giao dịch càng lớn so với tổng tài sản trong bể. Đây chính là cách AMM tự động cân bằng giá. Khi giá một token trong bể trở nên chênh lệch so với giá thị trường bên ngoài, các nhà giao dịch kinh doanh chênh lệch giá (arbitrage traders) sẽ nhảy vào để mua ở nơi rẻ và bán ở nơi đắt, hành động này giúp kéo giá trong bể quay trở lại mức cân bằng với thị trường chung.

Phần thưởng và rủi ro

Vậy tại sao lại có người muốn cung cấp thanh khoản? Câu trả lời là vì phí giao dịch. Mỗi khi có một người thực hiện hoán đổi token qua bể, họ sẽ phải trả một khoản phí nhỏ (thường là 0.3%). Khoản phí này sau đó sẽ được chia lại cho tất cả những người cung cấp thanh khoản (LP) theo tỷ lệ đóng góp của họ. Đây chính là nguồn thu nhập thụ động hấp dẫn, thu hút người dùng khóa tài sản của mình vào bể.

Tuy nhiên, trở thành một LP cũng đi kèm với rủi ro, mà rủi ro lớn nhất và đặc trưng nhất được gọi là Tổn thất Tạm thời (Impermanent Loss). Rủi ro này xảy ra khi giá trị của các token bạn đã gửi vào bể thay đổi so với thời điểm bạn gửi.

Nếu giá của một trong hai token trong cặp tăng hoặc giảm mạnh, tổng giá trị tài sản khi bạn rút ra khỏi bể có thể sẽ ít hơn so với khi bạn chỉ đơn giản nắm giữ (hold) chúng trong ví. Khoản lỗ này được gọi là "tạm thời" vì nó chỉ được hiện thực hóa khi bạn rút thanh khoản ra khỏi bể.

Có thể nói Liquidity Pool và cơ chế AMM là một phát kiến mang tính cách mạng, tạo ra một hệ thống tài chính mở, tự động và hiệu quả mà không cần đến các định chế trung gian truyền thống. Chúng không chỉ giải quyết được bài toán thanh khoản cho các sàn DEX mà còn mở ra một kỷ nguyên mới về khả năng kiếm tiền và tương tác với tài sản kỹ thuật số cho mọi người dùng trên toàn cầu.