Báo cáo giao dịch để chống rửa tiền

Theo dự thảo Nghị định về cấp phép, hoạt động ngân hàng và quản lý ngoại hối tại TTTCQT mà Ngân hàng Nhà nước đang lấy ý kiến, các tổ chức thành viên của trung tâm phải tuân thủ quy định báo cáo chặt chẽ.

Cụ thể, các giao dịch chuyển tiền điện tử quốc tế có giá trị từ 1.000 USD trở lên, hoặc giao dịch trong nước từ 500 triệu đồng, đều thuộc diện phải báo cáo theo Thông tư 09/2023.

Ngân hàng Nhà nước lý giải, do đa phần giao dịch tại TTTCQT sẽ đi qua hệ thống thanh toán quốc tế như SWIFT, nên cần áp dụng cơ chế báo cáo quốc tế ngay từ đầu để giảm thiểu rủi ro tài chính.

Hạn chế dòng vốn đi ngược chủ trương

Một điểm quan trọng khác là quy định giới hạn dòng vốn nhằm tránh tình trạng vốn trong nước “chảy” vào TTTCQT rồi đầu tư ngược ra nước ngoài. Theo dự thảo, các thành viên trung tâm sẽ không được huy động vốn từ tổ chức, cá nhân trong nước nếu họ không phải là thành viên TTTCQT.

Đồng thời, Ngân hàng Nhà nước sẽ không áp dụng các biện pháp can thiệp sớm, kiểm soát đặc biệt hay tái cơ cấu cho các ngân hàng thành viên. Thay vào đó, khi xảy ra sự cố như:

-

Lỗ lũy kế vượt 15% vốn điều lệ,

-

Vi phạm tỷ lệ an toàn vốn tối thiểu trong 6 tháng liên tiếp,

Bị rút tiền hàng loạt dẫn đến nguy cơ mất khả năng chi trả,

… thì ngân hàng sẽ bị thu hồi giấy phép, giải thể hoặc thanh lý tài sản.

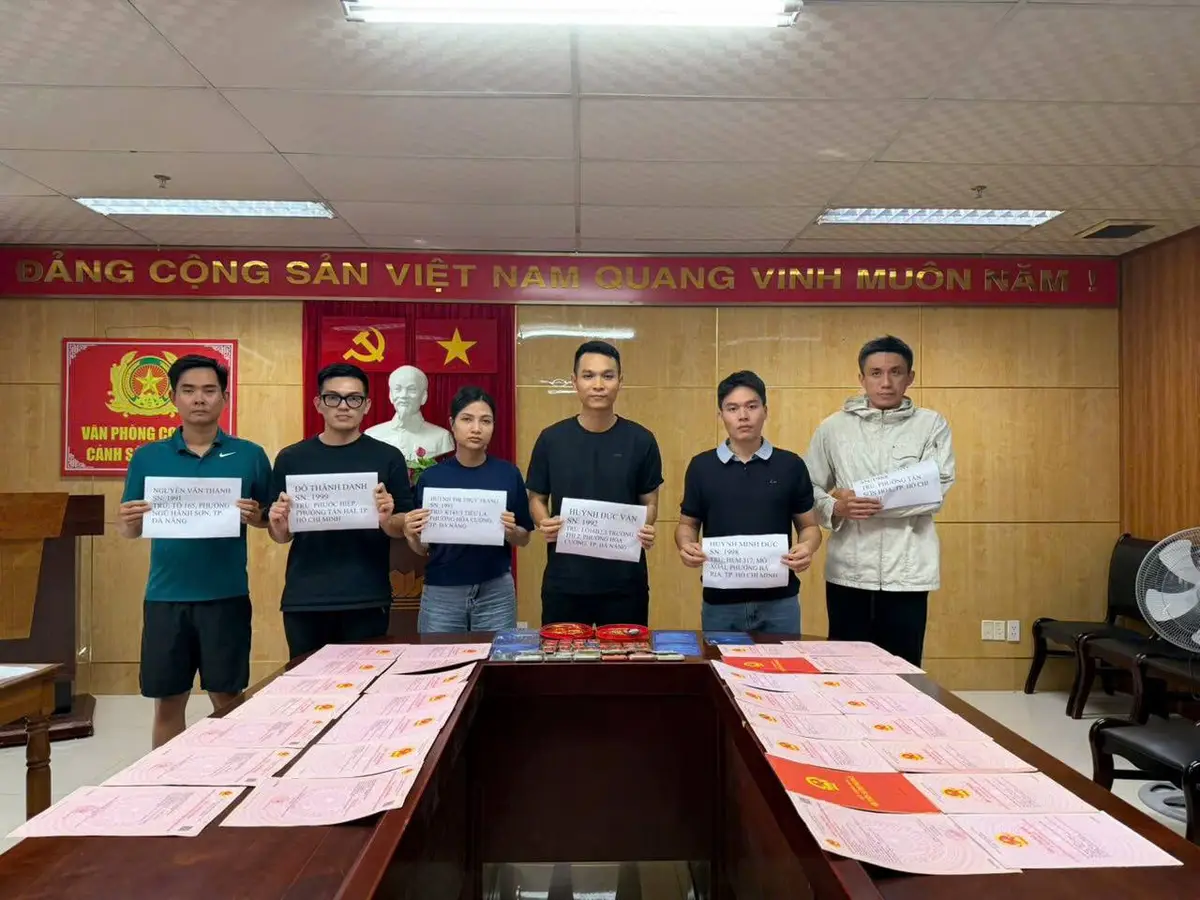

TTTCQT – Kỳ vọng bệ phóng fintech và tài sản số

Theo quy hoạch, Việt Nam dự kiến thành lập hai TTTCQT tại TP.HCM (Thủ Thiêm, Quận 1 cũ, diện tích ~686ha) và Đà Nẵng (Công viên phần mềm số 2), với mục tiêu đi vào vận hành từ cuối năm 2025.

Trung tâm được kỳ vọng trở thành đầu mối thử nghiệm fintech, tài sản số, thị trường vốn mới và sandbox pháp lý, góp phần đưa Việt Nam tiệm cận mô hình các trung tâm tài chính khu vực như Singapore hay Hong Kong.

Luật sư Nguyễn Minh Tuấn, chuyên gia về thị trường vốn, nhận định: “Quy định báo cáo từ 1.000 USD là cần thiết trong bối cảnh Việt Nam muốn vừa thu hút dòng vốn quốc tế, vừa đảm bảo an toàn hệ thống tài chính trước nguy cơ rửa tiền và tài trợ khủng bố.”

Góc nhìn chuyên gia crypto

Với cộng đồng crypto và doanh nghiệp fintech, quy định này có thể tạo ra hai tác động trái chiều: Tích cực: Nâng cao tính minh bạch, giúp TTTCQT trở thành điểm đến an toàn cho dòng vốn quốc tế, nhất là quỹ đầu tư và doanh nghiệp tài sản số. Thách thức: Doanh nghiệp crypto, ví điện tử và fintech xuyên biên giới sẽ phải đầu tư nhiều hơn vào hệ thống tuân thủ (compliance), báo cáo giao dịch và công nghệ chống rửa tiền (AML/KYC).

Nếu vận hành hiệu quả, TTTCQT có thể trở thành “bệ phóng” cho Việt Nam trong lĩnh vực tài chính số, giúp thu hút dòng vốn lớn và tạo điều kiện cho thử nghiệm tài sản số hợp pháp trong khuôn khổ sandbox.

- Mã độc Web3 tấn công CoinMarketCap, 110 ví điện tử bị rút sạch tiền

- Thị trường tài chính gia tăng kỳ vọng FED sẽ giảm lãi suất trong cuộc họp FOMC tháng 7

- Tìm hiểu về Zama - Dự án mã nguồn mở Encryption vừa được Pantera Capital định giá 1 tỷ USD

- Elon Musk mất 12 tỷ USD sau lời đe dọa của tổng thống Trump

- Đạo luật One Big, Beautiful Bill Act được thông qua bởi thượng viện Mỹ